Новости рынков |Сохраняем рейтинг ПОКУПАТЬ для акций Т-Технологий, повышая целевую цену на горизонте года с 4 400 до 4 900 ₽, с учетом ожидаемых дивидендов доходность составит ~50% - Ренессанс Капитал

- 25 августа 2025, 16:09

- |

Т-Технологии опубликовали финансовую отчетность по МСФО за 1П25, отразив рост чистой прибыли, приходящейся на акционеров, на 66% г/г до 75,7 млрд руб. (RoE – 27%). Рост основных доходов сопровождался положительным вкладом со стороны разовых факторов. Сохраняем рейтинг ПОКУПАТЬ для акций Т-Технологий, повышая целевую цену на горизонте года с 4 400 до 4 900 руб. С учетом ожидаемых дивидендов это подразумевает совокупную доходность на уровне 50% к текущей цене.

Высокие темпы роста кредитного портфеля во 2кв25

Кредитный портфель по итогам 2кв25 вырос на 9,5% кв/кв (10,1% с начала года), при этом рост в равной степени был обусловлен динамикой розничного и корпоративного сегментов. За счет высоких темпов роста портфеля доля просроченной задолженности снизилась на 0,1 п.п. кв/кв до 6,5%. Ее покрытие резервами существенно не изменилось (135%) на фоне роста стоимости риска до 6,9%.

( Читать дальше )

- комментировать

- 324

- Комментарии ( 0 )

Новости рынков |Мы ожидаем, что выручка Татнефти за 1П25 сократится всего на 1% г/г до 924 млрд ₽, EBITDA упадет на треть до 147 млрд ₽, а чистая прибыль в 2,5 раза до 61 млрд. ₽ — Ренессанс Капитал

- 25 августа 2025, 15:10

- |

На этой неделе (25–29 августа) Татнефть представит результаты по МСФО за 1П25. Мы ожидаем, что выручка компании сократится всего на 1% г/г до 924 млрд руб. Несмотря на значительное ухудшение конъюнктуры рынка выручка осталась стабильной, в основном из-за роста трейдинговых операций.

Однако, EBIT сократился на 47% г/г до 105 млрд руб., а EBITDA упала на треть до 147 млрд руб. ввиду снижения цен на нефть и укрепления курса рубля.

Чистая прибыль снизилась еще сильнее – в 2,5 раза г/г и составила 61 млрд руб. Падение чистой прибыли связано как со снижением маржинальности на уровне операционной прибыли, так и со значительным убытком по курсовым разницам вследствие укрепления рубля.

В целом слабые результаты не станут для нас чем-то неожиданным: к сожалению, конъюнктура для нефтяников остается неблагоприятной.

( Читать дальше )

Новости рынков |Сохраняем негативный взгляд на акции Делимобиля. По-прежнему не видим веских причин для инвестиций в бумаги компании и считаем риски существенными - Совкомбанк Инвестиции

- 25 августа 2025, 14:04

- |

Делимобиль опубликовал отчетность по МСФО за первое полугодие 2025 года. Хотя фактические цифры по выручке, EBITDA и чистой прибыли немного превзошли наши консервативные ожидания, мы сохраняем негативный взгляд на отчёт и инвестиционный кейс.

Почему мы видим проблемы:

— Низкие операционные показатели: Выручка от основного бизнеса (каршеринг) выросла всего на 9% г/г. Рост был обеспечен исключительно за счет повышения средней стоимости минуты на 16%, в то время как количество проданных минут упало на 6% г/г.

— Падающая эффективность: При росте автопарка на 11% утилизация машин продолжает снижаться. Количество проданных минут на одну машину в месяц рухнуло на 16% г/г.

— Высокая долговая нагрузка: Чистый долг (с учетом лизинга) достиг 31 млрд руб., а соотношение ND/EBITDA (IFRS 16) составляет пугающие 6.4x. Компания хронически генерирует отрицательный свободный денежный поток (FCF).

— Бизнес-модель: В условиях ценовой войны с крупными игроками (СитиДрайв, Яндекс.Драйв), у которых есть доступ к «бесплатному» финансированию от материнских компаний, Делимобиль оказывается в проигрышной позиции. Повышение цен ведет к потере доли рынка, а их отсутствие — к убыточности.

( Читать дальше )

Новости рынков |В SberCIB ждут, что ЮМГ перенесёт вопрос о выплате дивидендов на 1П26. Накопленный дивиденд к тому времени составит около 2,7 евро на акцию (ДД — 34%)

- 25 августа 2025, 12:38

- |

Уже 29 августа ЮМГ опубликует финансовые результаты за первое полугодие

— Аналитики считают, что год к году число посещений и госпитализаций выросло только на 1%, а средняя цена услуг в евро увеличилась на 2%.

— Выручка ЮМГ в евро прибавила 3%. В рублях роста не произошло из-за укрепления курса нацвалюты к евро на 3% за первое полугодие.

— Рентабельность по EBITDA и валовой прибыли вернулась к уровню первого полугодия 2024 года — 42 и 43%. Всё из-за нормализации курса евро к рублю после второго полугодия 2024 года.

— Чистая прибыль увеличилась на 52%. Рентабельность по этому показателю превысила 50%. Основные драйверы: отсутствие убытков по хеджирующим инструментам и рост процентных доходов почти в пять раз.

— Денежные средства на балансе могли вырасти до 170 млн евро.

В SberCIB ждут, что ЮМГ перенесёт вопрос о выплате дивидендов на первое полугодие 2026 года. По расчётам аналитиков, накопленный дивиденд за пропущенные периоды к тому времени составит 245 млн евро, или 2,7 евро на акцию, а дивдоходность — 34%.

( Читать дальше )

Новости рынков |Акции БСПБ не имеют драйверов роста в ближайшей перспективе, однако даже при падении годовой прибыли на 7% торгуются дешево: P/BV 2025П ~0,7x, P/E 2025П ~3,5 по сравнению с аналогами - АТОН

- 25 августа 2025, 11:19

- |

За 6 месяцев 2025 года чистая прибыль банка увеличилась на 1,4% г/г до 24,7 млрд рублей, рентабельность капитала (ROE) составила 24,0%. Банк получил чистый процентный доход в размере 39,4 млрд рублей (+16,4% г/г), положительная динамика обеспечена ростом кредитного портфеля. Чистая процентная маржа достигла 7,4% (в 1-м полугодии 2024 — 6,9%). Комиссионный доход составил 5,6 млрд рублей (+4,4% год к году). Операционные расходы увеличились на 7,6% относительно прошлогоднего показателя до 12,3 млрд рублей, а отношение операционных расходов к доходам (CIR) составило 24,3% (в 1-м полугодии 2024 — 25,7%). Банк сформировал резервы в размере 6,8 млрд рублей против 3,1 млрд рублей в 1-м полугодии 2024, при этом стоимость риска составила 1,7% (в 1-м полугодии 2024 — 0,9%).

Чистая прибыль банка во 2-м квартале 2025 года сократилась на 19,2% г/г до 9,1 млрд рублей при ROE на уровне 17,0%. Банк получил чистый процентный доход в размере 19,5 млрд рублей (+17,0% г/г), а чистая процентная маржа составила 7,2% против 6,9% годом ранее.

( Читать дальше )

Новости рынков |На наш взгляд, ТМК откажется от выплаты промежуточных дивидендов за 1П25 ввиду чистого убытка и растущих процентных расходов — Ренессанс Капитал

- 22 августа 2025, 12:20

- |

В четверг (21 августа) ТМК раскрыла операционные показатели и финансовые результаты по МСФО за 1П25. Объем продаж трубной продукции сократился на 20% г/г и составил 1,8 млн тонн. из-за снижения инвестиций в крупные проекты, в частности в секторе энергетики, на фоне жестких денежно-кредитных условий.

Выручка сократилась на 14% г/г до 237 млрд руб. EBITDA упала всего на 2% г/г до 45 млрд руб. Такого результата удалось достичь из-за сокращения коммерческих расходов почти вдвое год к году.

Чистый убыток на акционеров вырос до 1,6 млрд руб. против 0,5 млрд руб. годом ранее. При этом скорректированный на курсовые разницы и прочие неденежные статьи чистый убыток составил 12 млрд руб. против 3 млрд руб. прибыли в 1П24. Значительный убыток связан с ростом процентных расходов на 50% г/г.

( Читать дальше )

Новости рынков |Т-Технологии устойчива к макроэкономическим вызовам благодаря диверсифицированной модели. Ожидаем рост прибыли >40% и ROE >30% по итогам года — Совкомбанк Инвестиции

- 22 августа 2025, 11:50

- |

Т-Технологии опубликовала отчет за первое полугодие 2025 года, и результаты выглядят мощно:

Ключевые показатели роста (кв/кв):

— Чистый процентный доход: +7%

— Чистый комиссионный доход: +13%

— Чистая прибыль: +40% (существенно выше прогнозов)

Дивиденды: Совет директоров рекомендовал выплату 35 руб. на акцию за 2К25. Фиксируем даты:

— Собрание акционеров: 25 сентября

— Дата закрытия реестра: 6 октября

— Текущая дивидендная доходность: ~1%

Наша оценка: Позитивная.

Диверсифицированная бизнес-модель компании демонстрирует устойчивость к макроэкономическим вызовам. Ожидаем выполнения гайда на рост прибыли >40% и рентабельность капитала (ROE) выше 30% по итогам года.

Источник

Новости рынков |Акции Т-Технологий остаются в числе наших главных фаворитов с рейтингом "Выше рынка". Бумаги торгуются с мультипликатором P/E 2025 г. на уровне 5,3x и P/BV 1,4x — АТОН

- 22 августа 2025, 10:32

- |

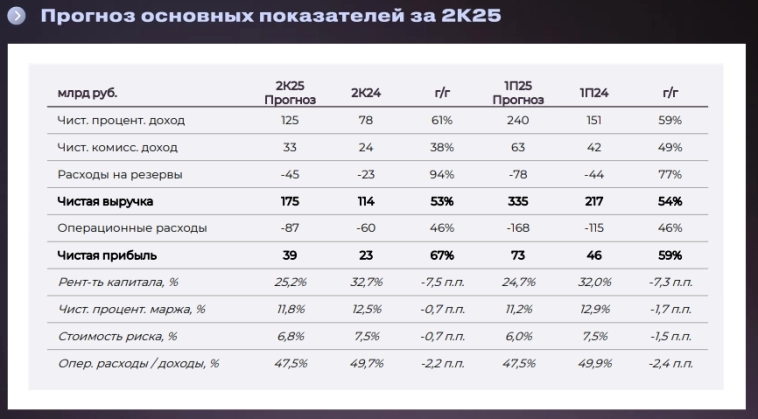

Чистая прибыль «Т-Технологий» за 2-й квартал 2025 года выросла на 99% г/г до 46,7 млрд рублей при рентабельности капитала (ROE) на уровне 28,9%. Это выше консенсуса и наших ожиданий. Выручка группы увеличилась на 83% г/г до 354 млрд рублей. Чистый процентный доход банка составил 123,3 млрд рублей (+59% по сравнению с аналогичным периодом прошлого года), чистая процентная маржа снизилась до 10,8% (во 2-м квартале 2024 — 12,5%). Чистый комиссионный доход составил 34 млрд рублей (+41% к прошлогоднему показателю). Операционные расходы выросли на 47% г/г до 87,9 млрд рублей, а отношение операционных расходов к доходам (CIR) составило 46,0% (во 2-м квартале 2024 — 49,7%), что является хорошим результатом.

Чистая прибыль «Т-Технологий» за 1-е полугодие 2025 года выросла на 75% г/г до 80,2 млрд рублей при рентабельности капитала (ROE) на уровне 26,5%. Выручка группы увеличилась на 91% г/г до 686 млрд рублей. Чистый процентный доход банка составил 238 млрд рублей (+58% по сравнению с аналогичным периодом прошлого года), чистая процентная маржа достигла 10,4% (в 1-м полугодии 2024 — 12,9%), а чистый комиссионный доход составил 64 млрд рублей (+51% к прошлогоднему показателю). При этом операционные расходы выросли на 47% г/г до 168,5 млрд рублей.

( Читать дальше )

Новости рынков |Софтлайн достигнет положительного свободного денежного потока только к 2027 г. из-за высоких капиталовложений и процентных расходов. Сохраняем рекомендацию держать — SberCIB

- 21 августа 2025, 18:10

- |

Софтлайн опубликовал ожидаемо слабые результаты за второй квартал

— Оборот за второй квартал прибавил 4%, до 22,1 млрд ₽. Это на 9% ниже ожиданий аналитиков.

— EBITDA компании составила 1,7 млрд ₽ — немного выше прогноза.

— Чистый убыток в 0,8 млрд ₽ обусловлен высоким уровнем финансовых расходов и сезонностью бизнеса. При этом существенную корректировку вносит отложенный налог — из-за него компания отразила доходы по налогу на прибыль в 0,9 млрд ₽ за полугодие.

— Менеджмент подтвердил прогноз на 2025 год по обороту, валовой прибыли и скорректированной EBITDA. А ещё компания ждёт, что показатель «чистый долг / EBITDA» уменьшится до уровня ниже 2 с текущего — 2,5.

Аналитики считают, что отчётность вышла ожидаемо слабая. По их оценкам, компания сможет выполнить свои прогнозы за счёт неорганического роста, увеличения доли собственных решений до 32% от оборота.

Однако положительного свободного денежного потока «Софтлайн» добьётся только к 2027 году, так как сейчас на него давят высокие капиталовложения и процентные расходы. На этом фоне в SberCIB подтверждают оценку «держать».

( Читать дальше )

Новости рынков |Позитивно смотрим на перспективы инвестирования в акции Т-Технологий. Банк сохраняет диверсифицированную бизнес-модель, где 61% чистой выручки приходится на нерозничное кредитование

- 21 августа 2025, 16:25

- |

Т-Технологии представили отчет за 2 квартал и полугодие:

Результаты за 2 квартал

— чистый процентный доход после резервов: ₽77,2 млрд (+41%)

— чистый комиссионный доход: ₽34 млрд (+41%)

— чистая прибыль: ₽46,7 млрд (+99%)

— ROE: 28,4% (против 32,6% за 2кв24г)

Результаты за полугодие

— чистый процентный доход после резервов: ₽158,3 млрд (+48%)

— чистый комиссионный доход: ₽64 млрд (+51%)

— чистая прибыль: ₽80,2 млрд (+75%)

— ROE: 26,6% (против 32% за 1п24г)

Совет директоров рекомендовал выплатить дивиденды за 2 квартал в размере ₽35 на акцию.

Результаты ожидаемо сильные. Во втором квартале доходность кредитного портфеля выросла до 26%, стоимость фондирования снизилась до 13,4%.

Рост процентного дохода связан с ростом портфеля и рыночной динамикой ставок.

Ставка на изменение структуры портфеля (за счет слияния с Росбанком) сыграла: корпоративные кредиты хорошо подросли. По розничному кредитованию портфель вырос на 6%.

Цель компании – продукты с высоким ROE – минимум 30%. Продукты с меньшей рентабельностью капитала, в частности – ипотеку, банк, по собственному заявлению, развивать не намерен.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс